複式簿記の知識がなくても理解できる簡単な貸借対照表(B/S)、損益計算書(P/L)の仕組み

- 経営者に会計の知識は必要か?

- 貸借対照表とは?

皆さん、貸借対照表と損益計算書について中身はなんだか分からなくても、聞いたことはありますよね。

税理士に作成を丸投げしている方でも、青色申告している個人事業主の方や法人を経営されている方であれば、これらを少なくとも年に1度はご覧になっているのではないでしょうか。(たまに、「全く見たことない」という方もいらっしゃいますが…。)

そもそも、貸借対照表や損益計算書は何のために作成するのでしょうか?

考えられる理由としては主に以下の3つが挙げられます。

①所得税や法人税などの税金を計算するため

②銀行から融資を受けるために提出を求められるから

③経営分析に役立てるため

世の中の多くの方は①や②の理由で貸借対照表や損益計算書を作成されているのではないでしょうか。銀行からの融資を受けていない場合であれば完全に①だけの理由の方もおられると思います。

そして、個人事業主の方であれば12月末基準、法人の場合であれば決算日を基準として、これらを作成し、総じて「決算書」と呼ばれるのもご存知ですね。

①の目的だけで決算書を作成されているのであれば、税理士や経理担当者に丸投げでもよいかと思います。しかし、②や③の目的で「決算書」を活用しようと思えば、やはりまずは「決算書」の構造について理解していただく必要があります。

今回は複式簿記の知識がない方向けに「貸借対照表・損益計算書って何なの?」というテーマで簡単な解説をします。

この文章をここまで、読んでくださってありがとうございます。

私がこれまでに接したことのある経営者の方々は『「営業」や「技術」には自信があるけど、「会計」のことは良く分からないし、そもそも興味がない。「資金繰り」だけ考えていればいいだろ!』という方が殆どでした。

その考え方!そんなに間違っていないですねw特に、起業まもなく殆ど1人でバックオフィス業務もこなし、資金繰りも頭に入っている方であれば、特にあてはまると思います。

しかし、一定の時点で貸借対照表や損益計算書を見直して、利益が出ているかどうか、費用をどのくらいかけているか把握すると新しい発見があるものです。

また、会社がある程度大きくなってきて、社長はあいかわらず営業に奔走する中、経理担当者も配置し、業務のオペレーションも任せられる従業員も雇い始めたステージでは、従業員の働きぶりや経営状況をモニタリングする仕組みが必要になってくるはずです。

その一つに「会計」というツールがあります。

『「会計」って言えば「簿記」のことだろ』という方も多くいらっしゃいます。特にご自身で経理をなさらない方は殆どそのようにおっしゃいます。

もちろん簿記の知識はあったことに越したことはありませんが、それほど詳しくなくとも、ご自身で経理をなさらないのであれば、最低限の複式簿記の簡単な仕組みさえ把握できれば、貸借対照表や損益計算書の構造は理解できます。

ちなみに貸借対照表は「B/S:Balance sheetの略」、損益計算書のことは「P/L:Profit Loss statement」と呼びますので、ここからは略称「B/S」、「P/L」という略称で呼びますね。

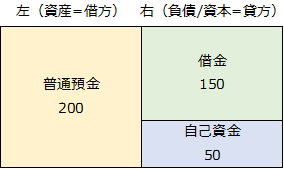

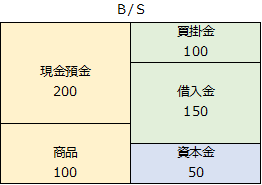

例えば、自己資金50万円、借入金150万円で雑貨店を開業したケースで考えてみましょう。社名(もしくは屋号)は仮に「M’s corporation」とします。手元には開業資金として銀行口座に200万円があるはずです。

これをB/Sを使って以下のように表現します。

実際には数字の羅列だったりするのですが、上図のように箱を書いて考えると分かりやすいので、このように表現してみました。市販の決算書の解説本でも上図のようになっていると思います。

ところで上の図、何を意味していると思いますか?実は以下の2つを表現しているのです。

・銀行口座に200万円の財産があるという事実

・その200万円を引っ張ってきた(=調達した)原因

そうなんです。貸借対照表とはビジネスで得られた財産を左側に表現し、その原因を右側に表現するのです。

会計の世界では一つの出来事に関して、必ず原因と結果の2つの側面から捉えて記録するのです。このような技術を「複式簿記」といいます。左側に載っている会社の財産(個人事業主であれば、ビジネス上の財産)のことを会計の世界では「資産」と呼びます。「資産」は基本的には将来お金を生み出すもとになる財産です。したがって、例えば、ツケでどこかで飲み食いしただけだと「財産」が手元には残らないので「資産」にはなりません。

さらに、右側をよく見てください。将来的にお金を返さないといけない部分150万円(借金)と、返さなくていい部分50万円(自己資金)に分けられますよね。この「将来的にお金を返す必要がある部分」を「負債」、「将来的にお金を返さなくてもいい部分」を「資本」と呼びます。ちなみに、B/Sの左側を「借方」、右側を「貸方」とも呼びます。別に覚えなくとも全く不自由はないのですが、税理士や経理関係者だと口にするかもしれないので頭の片隅にでも置いておくのがいいと思います。

まとめると、左側に会社の財産である「資産」が表現され、右側にその原因である「負債」や「資本」が表現される、これがB/Sです。

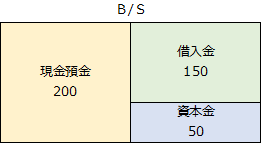

実際のB/S上の名前(これを「勘定科目」と呼びます。)は「借金」や「自己資金」ではなく、「借入金」だったり、「資本金(法人の場合)」、「元入金(個人事業主の場合)」だったりします。

なので、会社を前提に上記のB/Sを実際の勘定科目に置き換えてみます。

以下のような感じになります。

<Point>

✔B/Sの左側は財産、右側はその発生原因

✔右側はさらに将来お金を返さなければいけない義務である「負債」と返さなくていい「資本」に分けられる

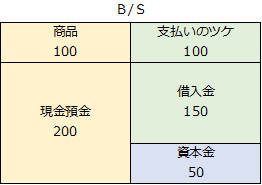

次に、売るための商品を1個1円の100万円分(100個)仕入れました。仕入先には1カ月後には商品を売り切ることができるはずなので、「支払いを1カ月後にしてください」と頼んでいます。この場合、B/Sは以下のように変化します。

手元には100円で仕入れた商品(=資産)が増える一方、将来的にお金を支払わなければいけない義務(=負債)が増えました。そもそも、なぜ「将来的にお金を支払わなければならない義務」が増えたのでしょうか?

それは、仕入先から商品を引き取ったからです。これは見方を変えると、商品を発注しただけではまだ支払義務は生じていないので、負債を増やす必要はありません。

このように会計では、モノの動きやサービス業であればサービスの提供に着目してB/Sを増やしたり、減らしたりします。これを会計上は「取引」といいます。一般的な用語で「取引」というと何か後ろめたい感じや、いい意味では継続的な「お付き合い」というニュアンスがありますが、会計上では意味が全く異なりますのでご留意ください。

<会計の世界の取引>

発注しただけでは「モノ」動きがないので、「取引」には該当しない!

→資産や負債は増減しない。

モノを引き取ってはじめて「取引」になる。

→資産や負債が増減する

ちなみに、「支払いのツケ」は正式な勘定科目では「買掛金」と呼びます。

また、実際のB/Sでは、資産については、より換金性の高いもの(=現金に換えやすいもの)ほど上に書く(ということは、「現金預金」が常に一番上にくる)というルールがあるので、より正確に表現すると以下のようになります。

ちなみに、商品は「在庫」ともいい、こちらの呼び方のほうが皆様にとってなじみがあると思いますが、会計上の勘定科目用語では「商品」と表現されます。

<Point>

✔会計上の「取引」とは「資産」が増減したり、将来お金を支払う義務である「負債」が増減するタイミングのことを言う

✔それは、具体的にはモノを受け渡したり、サービスを受けたり、提供したりしたタイミングである

こちらも合わせてお読みください

起業時に知っておくべき税金に関するまとめ