社長が知っておきたい消費税の仕組み①

- 消費税の基本的な発想

- 消費税を納めなければならない場合はどういう場合なの?

- 消費税の計算の基本的な仕組み

- 別に1年目から消費税を納めると宣言してもよい

みなさん、事業を始めると色々な税金がかかってくるのは何となくご存知ですよね。

例えば、…

・所得税(個人事業の場合)

・法人税(会社で事業を行う場合)

・償却資産税(固定資産の保有額が一定金額を超えた場合)

・事業税(所得が一定額を超えた場合)

・自動車税

などが代表的なものかと思いますが、会社の規模や所在地、事業形態によってはさらに掛かってくるものがあります。その中でも、利益を計上しているか否かに限らず一定金額以上の売上高を超えると納税義務が発生するものに「消費税」があります。

今日は「消費税」の仕組みについて、簡単に説明します。

実は、消費税に関しては奥が深く、間違いやすい税金の一つだったりします。ですので、実際に申告する場合しなければいけなくなった場合には、ぜひ専門家のチェックを受けていただきたい税金の一つです。

しかし、本日はポイントをかいつまんで、経営者として必要最低限として知っておくべき事柄のみ説明させていただきたいと思います。

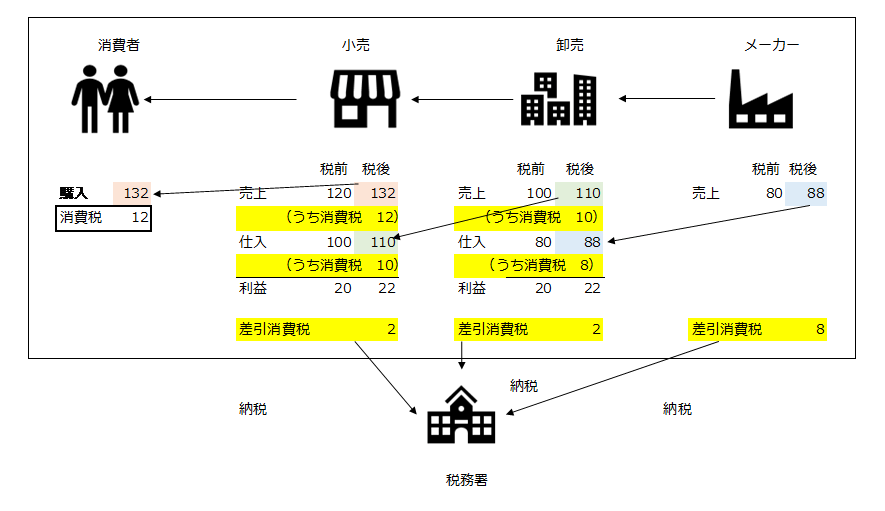

消費税は一言でいうと「消費者が行う消費活動」にかかる税金です。といっても、良く分からないと思いますので以下に図示します。

話を単純化するために、平成29年4月現在における実際の消費税率は8%ですが、仮に消費税率が10%だったとします。この場合、みなさまがお店で132円のお買い物をすると、実際には品代は120円だとしても消費税が12円かかっていることになりますよね。

しかし、この消費税を実際に税務署に納めている方は何人いらっしゃるでしょうか?一人もいらっしゃらないですよねw。

ということは、みなさまの代わりに税務署に消費税を納めているくれている人がいるということです。具体的には皆様の手許に商品が届くまでに関わっている企業です。

上記の例は、

·まずメーカーが80円の原価をかけて製品を製造し、10%の消費税を課して卸売に88円で販売する。

8円分消費税を卸売から徴収することになるが、これを税務署に納める。その次に卸売は88円で仕入れた商品(その中には8円の消費税が含まれています。)を小売に110円で販売する(その中には10円の消費税が含まれています。)。

小売から徴収した10円とメーカーに支払った消費税の差額である2円を税務署に納める。小売は卸売から110円で商品を仕入れた商品(その中には10円の消費税が含まれています。)を最終消費者に132円で販売する(その中には12円の消費税が含まれている。)。

最終消費者から徴収した消費税12円と卸売に支払った消費税10円の差額2円を税務署に納める。そして、最終消費者は132円で商品を購入する(その中には12円の消費税が含まれています。)

という流れになっています。

ここで着目して頂きたいのは、消費税に関しては商品の販売先から徴収し、商品の仕入先に支払うことになりますが、基本的にビジネスでは利益を上げなければいけないので、仕入金額よりも高い金額で取引先に販売するという点です。

例えば卸売ではメーカーへ8円の消費税を支払っています。しかし、小売店から10円の消費税を徴収することでメーカーに支払った消費税の8円を回収した上で、2円の消費税が卸売に残ることになります。従って、消費税の部分だけで2円儲かっていることになりますよね。

そして、その消費税で儲かった分の2円を納めるのが消費税の基本的な発想になります。

すなわち、消費税で儲けがでたらその分を税務署に納めるということです。

「消費税は預かっているだけで、預かった消費税を税務署に納める仕組みになっている。」という表現を聞いたことがある方もいらっしゃるかもしれません。これは、上記の仕組みを言い換えた表現ということになります。

こうして、「メーカー」が8円、「卸売」が2円、「小売」2円とそれぞれが分担して消費税を納めることによって、最終消費者が負担する消費税12円を税務署に納めるという仕組みが消費税の基本的な仕組みです。

ここから、話が多少難しくなってきますので頑張ってついてきてください。消費税を納めなければいけない条件については、個人事業主の場合と法人の場合とで場合分けが必要になってきます。

まずは、個人事業主の場合で見てみましょう。

個人事業主の場合は、確定申告2年前の売上高(※売上高の定義は後述します。)が1,000万円を超えると消費税の納税義務が生じます。

これを平成29年度の納税義務の有無にあてはめて考えると、平成27年度の売上高が1,000万円を超えていると平成29年度からは消費税を納める義務が生じるということです。従って、起業したてのみなさまにとっては、そもそも2年前の売上高が存在していないので原則として最初の2年間は消費税を納める義務がないということになります。

消費税を納める義務がないということは、具体的に言うと、例えば税抜き500万円の売上高があったとして、508万円の税込売上になったとすると、本来ですと8万円消費税を税務署に納める必要があるのですが、8万円分納めなくてもいいということです。

要するに、8万円の消費税分、消費税を納めている事業者と比べて儲けていることになります。

ただし、開業2年目の上半期、すなわち1月~6月の売上高が1,000万円を超えると開業3年目から消費税を納めなくてはいけません。具体例を出すと、平成29年度に開業するみなさまにとっては、平成29年度中に1,000万円以上の売上高をたたき出すか平成30年度の1月~6月の売上高が1,000万円を超えると平成31年度から消費税が課税されるということになります。

なお、ちなみに開業2年目は売上高が1,000万円を超えるか否かで開業3年目の課税の要否を判定すると言いましたが、売上高の代わりに支払った給与の金額で1,000万円を超えるかどうかを判定することも可能です。詳しく説明しだすと話が長くなるので、今回は割愛しますが、実は売上高の中にも「消費税がかかる売上」と「消費税がかからない売上」があって、売上高が1,000万円を超えているかどうかの判定は「消費税がかかる売上」で判定するからです。

消費税がかかる取引かどうかというのは、専門家でも時々判定が難しい場合があります。経理に詳しくない方であればなおのことです。従って、分かりやすい判定基準である「給与が1,000万円を超えているかどうか」でも判定してよいことになっています。なぜなら理由は後ほど述べますが、給与には消費税がかからないことがハッキリしているからです。

ちなみに、ここまで説明してきた「売上高」とは「税込み」の金額になりますので、お間違えなく。また、給与に関しても「実際に支払った金額」で判定しますので、

✔例えば給与の計算期間を「月末締めの翌月払い」(例えば6月分の給与を7月10日に支払う)する。

✔できるだけ従業員を雇うのではなく「業務委託」(すなわち、「外注」)を活用する。

で節税ができます。実際には「業務委託」と「雇用」の線引きも難しいケースもあるのですが、これも専門家に尋ねていただくとして詳細な説明は割愛します。

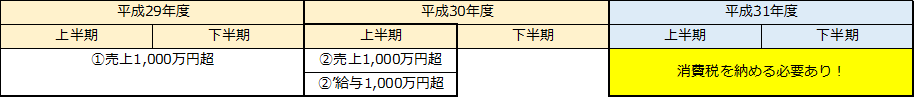

まとめとして、ここまでの説明を図示すると以下のようになります。

<平成31年度から消費税がかかるケース>

①に該当するケース

②および②‘の両方に該当するケース

法人の場合にも、基本的な発想は同じなのですが、個人事業主と若干異なる部分があります。

それは、資本金が1,000万円以上の法人は、開業1年目から消費税を納める義務が発生してしまうということです。ですので、消費税のことだけを考えると資本金は1,000万円未満がいいということになります。(注)これから起業する皆様にはあまり関係ないかもしれませんが、資本金が5億円以上の会社に50%超の出資をしてもらった場合も、開業1年目から消費税の納税義務が発生しますのでご留意ください。

資本金が1,000万円未満ですと、先ほどの個人事業主の場合と同じ発想で考えて結構です。(ただし、会計年度が1年の場合。)ですので消費税の節税をしようと思えば例えば以下のようなことが考えられます。

✔自己資金のうち、1,000万円未満を資本金にして残りは社長から会社に貸付を行ったという形にする。

✔会社への出資のうち半分までは資本金に組み入れないことが認められているのでこの制度を活用する。例えば1,800万円を会社に出資するとして最低限資本金を900万円まで金額を引き下げて登記することが可能です。この場合、残りの900万円は「資本準備金」と呼ばれるものになります。

などが考えられます。

なお、設立1期目の途中で増資をして資本金が1,000万円以上となると、これまた2期目から消費税がかかることになりますので、ご留意ください。

こちらも合わせてお読みください

独立する前に知っておくべき、失敗する人の特徴、最高の準備方法