社長が知っておきたい消費税の仕組み①

- 消費税の基本的な発想

- 消費税を納めなければならない場合はどういう場合なの?

- 消費税の計算の基本的な仕組み

- 別に1年目から消費税を納めると宣言してもよい

ここまで、消費税を納めなくて良いケースについてお話ししてきました。ここからは、実際に消費税を納めなくてはならないとしたら、いくら消費税を納める必要が出てくるのかというお話をします。

具体的な消費税の納税額の大まかな考え方は以下の通りです。

「消費税の納税額」=「もらった消費税」-「支払った消費税」

ちなみに、すべての取引に消費税がかかる訳ではありません。ところで、消費税がかかる取引とはどのようなものでしょうか?

具体的には以下の4つの要件をすべて満たした取引です。

①国内において行うもの

②事業者が事業として行うものであること

③対価を得て行うものであること

④資産の譲渡、資産の貸付けまたは役務の提供であること

なお、上記4つの要件に形式上該当していても、国の政策上の観点や、課税対象としてなじまないと判断されているため消費税がかからない取引として扱われている取引が実際にはあります。

代表的なものには

·土地の譲渡、貸付け(一時的使用を除く)

→土地は「消費」されることがないので

·利子、保証料、保険料

→お金のような支払手段の譲渡、貸付けはこれも「消費」されるものではない。従って、ここから派生して発生する損益も消費税はかからない。

などがありますが、これ以上列挙すると長くなりますので、このぐらいにとどめます。なお、以上の4つは別に正確に覚えていただく必要はないのですが、敢えて取り上げたのは訳があります。

まず①についてなんですが、国外取引を行う場合には消費税の計算が少し複雑になるので専門家に相談してほしいということです。

次に②なんですが、例えばヤフオクなどで不用品を販売してもそれは「業として」利益の獲得のために反復・継続的に行っているものではないので消費税はかからないということです。(ストアとして出品している場合には消費税がかかります。)

また、従業員に支払った場合の「賃金・給料」も消費税はかかりません。サラリーマンの立場から見れば、サラリーマンは「事業者」とは言いませんよね。

なので、「サラリーマンがもらう給料には消費税がかからない」=「給料を支払う側でも消費税はかからない」ということになります。そうすると、例えば消費税率10%で、すべて消費税込みの損益計算書を作成している会社における消費税の支払額のイメージは以下の図表のようになります。

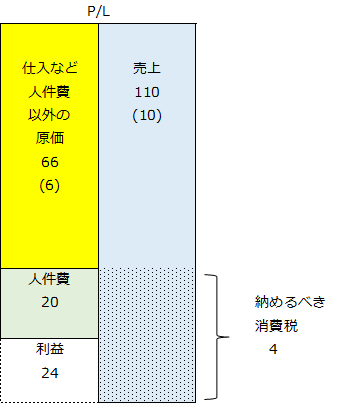

ケースA

※カッコ書き内は消費税額。また、売上および人件費以外の原価はすべて消費税がかかる取引であると仮定する。まず、利益を計上するとその分、預かった消費税が支払った消費税を上回るはずですから利益が増えれば増えるほど消費税を納める金額が増えることになります。

次に、人件費には先ほど述べたとおり、消費税がかかりません。ということは、原価に占める人件費の割合が高い業種、例えばサービス業などは小売業などと比較して消費税を納める金額が多くなることになります。

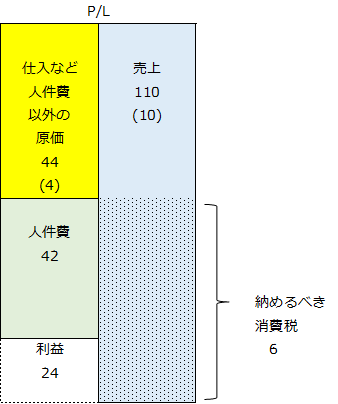

ケースB

上図を見て頂ければお分かりになるかと思いますが、同じ24の利益を上げている会社でも人件費比率が高いと納める消費税の額が増えるのです。このように、業種・業態によって消費税の負担率が異なるのが実態です。これは、次回で解説する「簡易課税制度」の説明で必要な知識になりますので、頭の片隅に置いておいて下さい。

先ほど、消費税がかかる取引の4要件の一つとして「④資産の譲渡、資産の貸付け、役務の提供」をあげました。これには、損益計算書項目だけではなく、例えば「固定資産の取得」も含まれます。

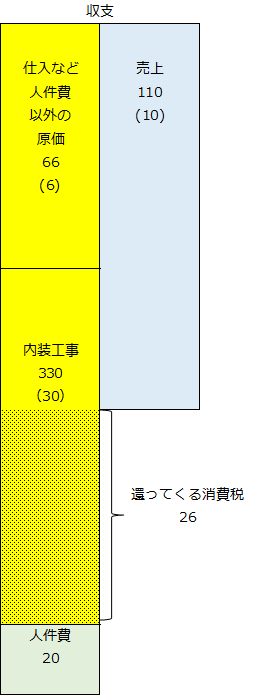

例えば、飲食店を開業するとして内装工事に税抜きで300かかったとします。ここでも話を単純化するため、消費税率は10%とすると、消費税を支払って実際には330かかりますよね。当たり前の話です。そして、一旦話を最初に戻します。消費税の納税額の算出方法です。

「消費税の納税額」=「もらった消費税」-「支払った消費税」

ちなみに、「もらった消費税」<「支払った消費税」になるとどうなるでしょうか。

実は、払いすぎた消費税が戻ってくるのです。これを、一般的には「還付」といいます。

先程のケースAにあてはめてみます。

このように消費税を納めすぎているようなケースだと消費税が戻ってきます。具体的には、このように多額の固定資産への投資を行う場合や、決算が人件費以外の原価が売上高を超えるような大赤字の場合が該当します。

ところで、事業開始2年間やその後も年間の売上高が1,000万円を超えない限りにおいては原則として消費税を納める必要はないと申し上げてきました。

実は「消費税を納める必要がない」というのは言い換えると「消費税が還ってくる権利も放棄している」ということなのです。

本来、消費税は原則として納めなくてはいけないものです。一定規模を下回る事業者に対して納税義務が免除されているのは、中小企業における事務処理や資金的な負担を考えて、国の政策上優遇されているためです。

にもかからず、納税義務が免除されているのに、消費税が還ってくる場合だけその権利を享受できるような「いいとこ取り」はできませんw。実際に消費税の計算は日々の帳簿への記帳から消費税がかかる取引か否かの判断が求められるとともに、集計や計算も専門家でなければ難しい場合もあります。

このため、払いすぎた消費税を取り戻すためには「開業1年目からでも消費税を納める!」と宣言し、払いすぎた金額を計算して税務署に申告する必要があります。

では、開業1年目からでも消費税を納める!と「宣言する。」とは具体的にどうすればいいのでしょうか。

消費税を納める事業者のことを「消費税課税事業者」といいますが、税務署に「消費税課税事業者選択届出書」を個人であれば12月31日まで、法人であれば会計年度の末日に提出することで宣言したことになります。

ただし、ここで2点留意点があります。

① いったん、「消費税課税事業者」になると2年間は消費税を納めなくてもよい「免税事業者」には戻れないこと

② 開業2年目以降に「消費税課税事業者」になるためには、対象会計年度が開始する前日(個人であれば前年度の12月31日、法人であれば前年度の決算日まで)までに税務署へ届出する必要があること

多額の固定資産の投資(ただし土地を除く)を開業初年度に行った場合や翌期以降予定している場合には、たとえ免税事業者であったとしても、固定資産の投資を行った翌年の利益見込みも考慮しながら「消費税課税事業者」になることを検討してみても良いかも知れません。

ただし、消費税の計算は専門家でない限り難しい場合が多いため、税理士に相談することをお勧めします。

ここまでのおさらいを以下にいたします。

✔消費税は原則として税務署に納めなければいけない。納税額の基本的な考え方は「預った消費税」-「支払った消費税」

✔ただし、前年度2年間の売上高が税込み1,000万円以内の場合、消費税を納める必要はない

✔従って、開業後2年間は法人で資本金が1,000万円以上である場合でない限り消費税がかからない。

✔しかし、「支払った消費税」>「預った消費税」となる場合には、仮に消費税を納める義務がないとしても、税務署に届出して「消費税を納める事業者」になることで払いすぎた消費税を戻してもらうことが可能

✔一旦、「消費税を納める事業者」になると少なくとも2年間は「消費税を納めなくても良い事業者」には戻れない

次回は、

·売上高が1,000万円超5,000万円未満の場合におけるおトクな制度「簡易課税制度」

·消費税のより具体的な計算方法と納税時期

などを中心に説明していきます。

ー計算方法など分かりやすく解説ー

法人が納める消費税について詳しく解説! 〜税額計算方法や免税、簡易課税制度など〜

ー法人税の申告方法わかっていますか?ー

法人税の申告方法まとめ~必要書類から注意事項まで