住民税申告と確定申告の違い

- 確定申告とは

- 個人住民税とは

- 住民税申告と確定申告の違い

税金の申告と言えば確定申告を思い浮かべる人が多いかと思います。一般的に確定申告とは「所得税および復興特別所得税の申告」のことを指し、毎年3月15日までに1年間の所得および税金を計算し、税務署に対して確定申告書を提出することを言います。

これと似たような制度で区市町村に対する住民税申告というものもあります。きちんと確定申告や年末調整を行っていれば、税務署と区市町村の情報共有等により、あらためて住民税申告を行う必要はありませんが、所得税と住民税の取り扱いの違いにより、住民税申告が必要となるケースがあります。住民税申告と確定申告の違いを比較しながら詳しく見ていきたいと思います。

確定申告とは、毎年1月1日から12月31日までの1年間に生じたすべての所得の金額とそれに対する所得税および復興所得税を計算し、すでに源泉徴収された税金や予定納税で納めた税金の過不足を精算する手続きです。確定申告書は毎年3月15日までに税務署に提出する必要があります。

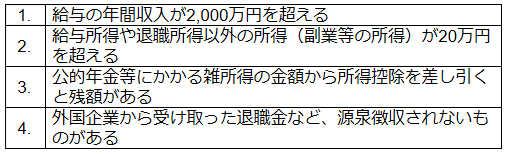

確定申告の対象となるのは、原則として、個人事業主や不動産所得のある人のように年末調整よって税額が確定しない人となります。ところが、サラリーマンなどの年末調整対象者であっても次のような人は確定申告が必要になってきます。

・確定申告が必要な人

所得税の確定申告が必要ない人であっても、雑損控除、医療費控除、寄付金控除(ふるさと納税など)、住宅ローン控除等により還付を受けるためには、必要事項を記載した確定申告書の提出が必要になります。

ちなみに年末調整とは、会社などの勤務先が本人に代わって1年間の給与にかかる所得税および復興特別所得税を計算し、すでに源泉徴収した税金の過不足を精算する手続きのことです。基本的に、給与収入(※2,000万円以下に限る)だけであれば、この年末調整によって控除できない医療費控除などの還付を受けたい場合を除き、税額が確定しますので、あらためて確定申告を行う必要はありません。

税務署に提出する確定申告書には、白色申告と青色申告の2種類があります。新規に事業を開始した場合に、所定の届出を行うことで青色申告を行うことができ、届出をしない場合には自動的に白色申告になります。

・青色申告

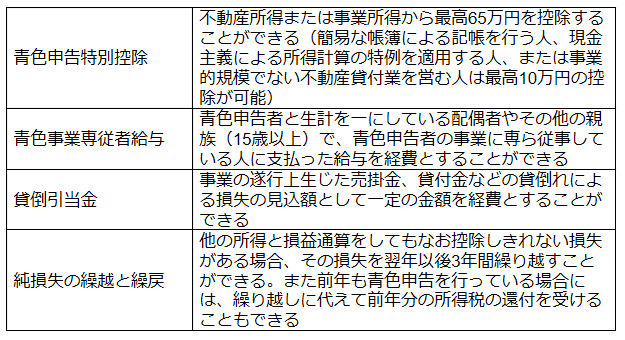

一定の水準で記帳を行い、その記帳に基づいて正しい申告をする人は、青色申告という制度を適用することになります。青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記(複式簿記)によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。青色申告の届出書は原則として、適用を受けようとする年の3月15日、または新規開業した日から2か月以内に所轄税務署に提出する必要があります。

青色申告をする場合には、おもに次のような特典があります。

こちらもあわせてお読みください。

所得区分に注意しないと追徴課税~副業の確定申告のやり方とコツ

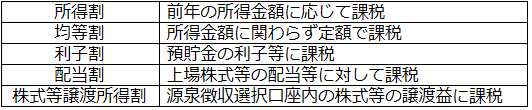

個人住民税とは、都や区市町村が行う住民に対する行政サービスに必要な経費を、担税力に応じて広く分担する税金です。個人住民税には、前年の所得金額に応じて課税される「所得割」と、所得金額に関わらず定額で課税される「均等割」があります。所得割は、前年の所得金額×10%(都民税4%、区市町村民税6%)により計算され、均等割は、所得にかかわりなく定額5,000円(都民税額1,500円と区市町村民税額3,500円)として計算されます。

このほか、預貯金の利子等に課税される「利子割」、上場株式等の配当および割引債の償還差益に課税される「配当割」、源泉徴収選択口座内の株式等の譲渡益に課税される「株式等譲渡所得割」の合計5種類で構成されております。

・個人住民税の種類

一方、法人住民税は、事務所や事業所を設けて事業を行っている法人に対して、個人住民税と同様に行政サービスに必要な経費を、担税力に応じて広く分担する税金です。法人住民税は、都道府県民税と市町村民税の2つがあり、それぞれ法人税額を課税標準とする「法人税割」と所得等に関わりなく定額の「均等割」があります。

住民税は、確定申告と同様に毎年1月1日から12月31日までの1年間に生じたすべての所得の金額を申告することになりますが、納税者自身が税額の計算まで行うのではなく、申告した所得金額をもとに区市町村が賦課決定をすることとされており、住民税の申告書には、税額を記載する欄が設けられておりません。つまり、実際に負担しなければならない住民税額は、区市町村から賦課通知書が送られてくるまではわからない仕組みとなっております。住民税の申告は、所得税の確定申告と同様に翌年の3月15日までに各区市町村に提出する必要があります。

住民税の税額は、所得税の確定申告書に記載された所得の金額その他の事項をもとに、区市町村が税額を計算してそれぞれ納税者に通知することになっています。したがって、所得税の確定申告(または年末調整)を行っている場合には、税務署との情報共有がなされるため、住民税申告は必要ありませんが、所得税の確定申告書の提出義務のない人は、原則として区市町村へ住民税の申告書を提出する必要があります(詳細は【3.住民税申告と確定申告の違い】の「申告が不要となるケース」参照)

その他、扶養に入る場合の収入証明や国民健康保険料等の減額や免除をする場合など非課税証明書が必要な場合には、住民税申告を行う必要があります。

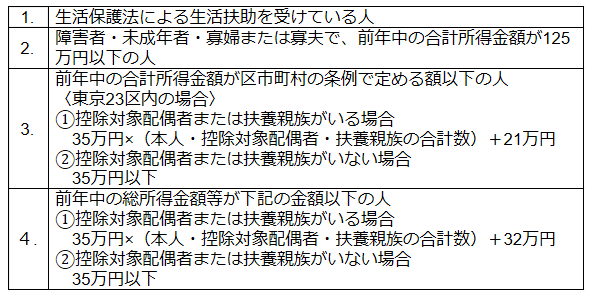

個人住民税は、下記の1.~3.の場合には所得割および均等割が非課税となり、表の4.の場合には所得割が非課税となります。

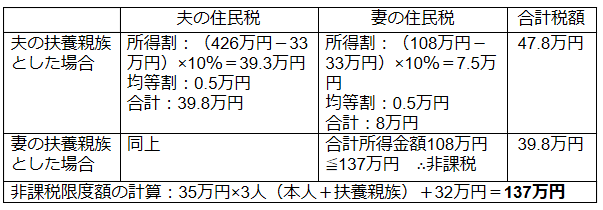

なお、住民税の非課税限度額の計算においては、扶養控除の対象とならない16歳未満の扶親族も人数に含めることになりますので、誰の扶養親族にするかによって全体の税額が異なる場合がありますので注意が必要となります。

夫の年収600万円(合計所得金額426万円)、妻の年収180万円(合計所得金額108万円)、16歳未満の子供(年少扶養親族)2人のケース

詳細を知りたい人は東京都主税局のホームページ(http://www.tax.metro.tokyo.jp/kazei/kojin_ju.html)で確認してみてもいいでしょう。

こちらもあわせてお読みください。

個人事業主のための節税メモと対策とちょっとした裏技