起業時に知っておくべき税金に関するまとめ

- 会社から外部に出ていくお金(利益の約4割)として、常にコストとして意識した経営を行う必要があります。

- 銀行との付き合い方は慎重に考える必要があります。信頼される人としての行動をとり続ける事。

- 忘れた頃に税金は来るので常に準備をした資金繰りが大事

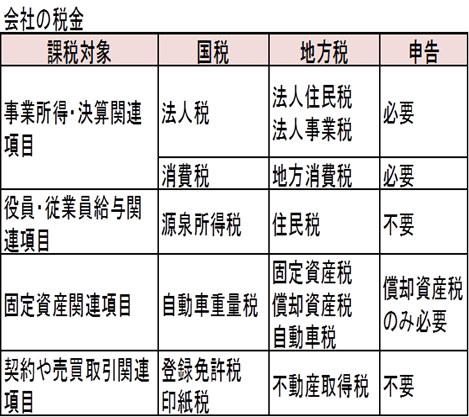

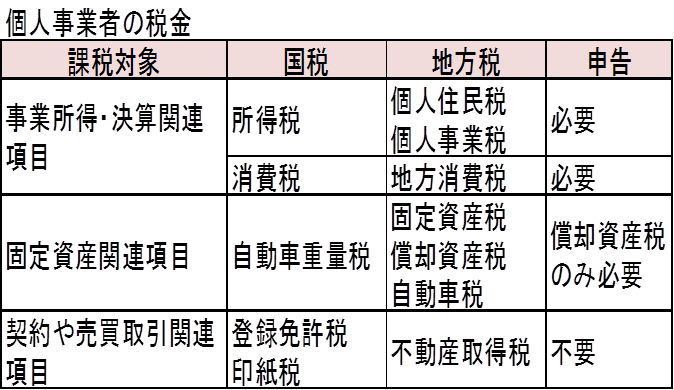

起業すると、起業した事業について税金を支払うことになります。ここでは、法人と個人でかかる税金が異なり、以下の表に示されています。これを見ると、一部の税金を除き原則申告納付することがわかります。また、会社の源泉所得税は、従業員が個人負担するものを会社が預り納付するものであり、会社負担にはなりません。

副業をやっている方のための確定申告についてのまとめ記事も是非チェックなさってください。

「確定申告」って何?副業している人のやり方、バレるバレない、ポイント徹底解説2017年まとめ

① 税金の申告

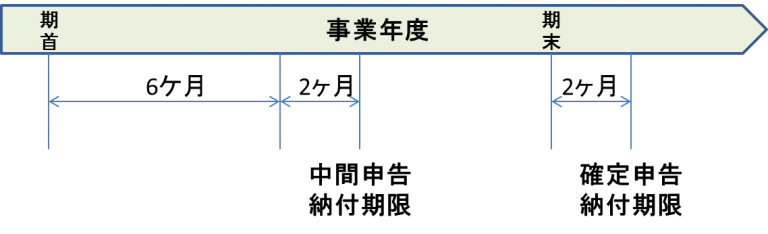

税金の申告は、法人の場合、法人の決算期が起点になります。法人税、住民税、事業税、消費税の確定申告は決算日の翌日から2ヶ月以内に実施します。つまり、法人の決算と税務申告は同時に実施することになります。なお、税金の申告には中間申告の制度があり、期首から6ヶ月経過した日から2ヶ月以内に申告します。これを図に示すと以下のようになります。

(3月決算の場合)

一方、個人の場合は、所得税、住民税、事業税、消費税ともその事業年度の翌年の3月15日までに確定申告をします。法人の場合は決算日を自由に設定できるのに対し、個人の場合、決算日は一律に暦年(12月末)となっていることによります。

② 青色申告

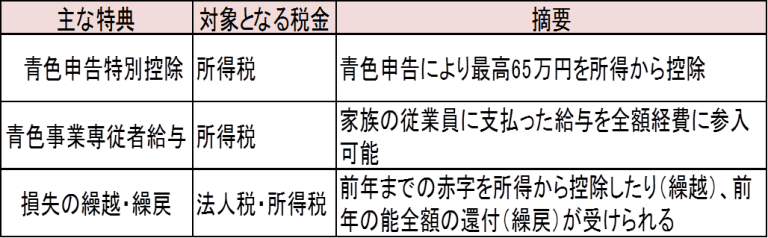

法人税、所得税は青色申告制度があります。確定申告の際に、あらかじめ税務署に申請して複式簿記の方法により必要な帳簿で記帳し、一定期間保存するなどの手続を行う申告方法です。青色申告は、税務署の調査に活用するために貸借対照表、損益計算書、事業所得の金額の計算に関する明細書を添付するなどの手間が生じる半面、以下に示す課税上の特典があります。

税金は、起業家にとって避けて通れないものですが、忘れた頃にやって来ます。会社から外部に出ていくお金(利益の約4割)として、常にコストとして意識した経営を行う必要があります。また、税金を支払う時期を頭の中に入れておかないと、思わぬところで資金ショートする心配もあります。

このように、税金を経営戦略の一つとして考えることにより、事業を軌道に載せるポイントにもなります。特に、税金の納付遅延や過少申告などの影響を考慮する必要があります。たとえば、期限内に申告しなかったり、過少申告した場合は本来の税金だけでなく、延滞税や加算税がペナルティとして課せられ、社会的信用を失うリスクがあります。税金とは仲良く付き合いたいものですね。

税金をいつ払うかは、起業家が知っておくべき重要事項です。何故なら、普段業務に忙しくしていると、税金のことを忘れることがあるからです。法人と個人では税金を支払う月が異なりますが、法人税、住民税、事業税、消費税、所得税の納付は年間では以下のとおりとなります。これを見ると、個人の場合は予定納税を考慮すると納付は年3回です。一方、法人の場合、基本、年2回ですが、源泉所得税などの税金を含めるとほぼ毎月納付することがわかります。このため、納付すべき税金の種類と金額を把握し、納税のための資金を手当てする必要があります。

| 支払月 | 法人(3月決算の場合) | 個人(12月決算) |

| 1月 | 住民税(分納)、予定納税 | |

| 2月 | 固定資産税(分納) | |

| 3月 | 所得税、消費税(年度) | |

| 4月 | ||

| 5月 | 法人税、住民税、事業税、消費税(年度)、自動車関連税 | |

| 6月 | 固定資産税(一括または分納) | 住民税(分納または一括) |

| 7月 | 予定納税 | |

| 8月 | 住民税(分納)事業税(分納または一括) | |

| 9月 | 固定資産税(分納) | |

| 10月 | 住民税(分納) | |

| 11月 | 法人税、住民税、事業税、消費税(中間) | 事業税(分納) |

| 12月 | 固定資産税(分納) |

注1.個人の場合、予定納付するときは1月、3月、7月の年3回となる。なお、固定資産税(2、4、7、12月)や償却資産税(2、6、9、12月)を納付する場合がある。

注2.法人の場合、基本、中間申告及び確定申告時の年2回の納付であるが、上記の税金の他、源泉所得税(毎月)、印紙税(その都度)などがある。

資金計画を作成する際には、税金の支払い月と金額を考慮する必要があります。それでないと資金繰りに穴が開くリスクが生じます。通常、納付書が税務署から送付されるので、それに基づき、資金計画に税金支払額をあらかじめ織り込むと忘れずに済みます。また、いつ税金を支払わなければならないかの予定と対策を立てることが可能となります。結果として、少なくとも税金のことで資金ショートにならない経営ができるので、安心して本業に集中できる効果をもたらします。

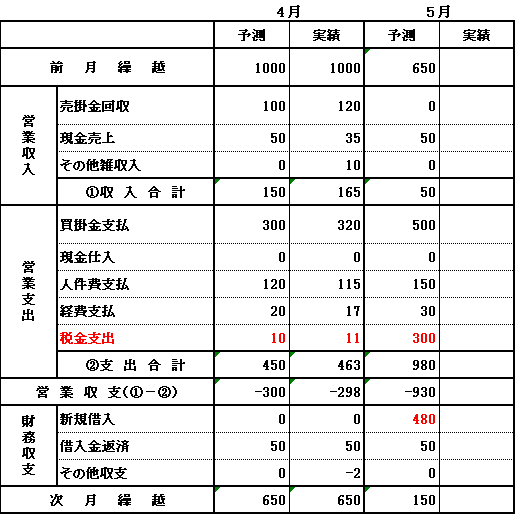

(参考:月次資金繰り表)

⇒5月の資金繰りは、税金支払いが通常月より多く営業収支がマイナスになるため、銀行借入を計画している。

起業家に限らず、およそ事業をする経営者で進んで税金を払っても良いと考える方は少ないと思います。できるだけ税金を払わずに済むのならばそうしたい。ですが、たとえば、ものづくり補助金は申請して採択されれば最大1000万円までもらえますが、その財源は起業家が支払ったかも知れない税金です。

起業して間もない時は資金がいくらあっても足りないぐらいですから、しっかり税金対策して節税をするのは当然としても、気を付けなければいけないのは、過度な節税対策に走ることです。税金を払いたくないがために、決算間際に必要のない備品や消耗品を購入したり、税金対策のための決算賞与で赤字決算に見せたりするなど、経営上の視点から合理的でないことをすれば、本末転倒になりかねません。

特に、銀行との関係で言えば、銀行融資を考える際に、過度な税金対策をしてずっと赤字の会社には、銀行も融資に慎重になりますし、経営者の姿勢を問われることもあります。

起業家が合法的でかつ、経営上も必要な税金対策として、いくつか代表的な事例を掲げます。

①事業にかかった費用の未払計上

費用は基本、現金の支出があった時に費用計上する現金基準による経理処理です。これに対して、現金支出がなくてもその事実が発生すれば、未払金として費用計上することが可能です。特に、役務のサービスを決算日までに受けた場合は、費用計上すると税金は圧縮されます。日常の業務に追われて案外、未払金に計上するのを忘れることが多いので、注意が必要です。

②役員報酬の取扱い

役員報酬は、定額支払など税務上一定の要件を満たさないと否認されてしまいます。その月により収入にばらつきがあっても、同額を計上しなければなりません。間違っても、税金対策で役員報酬を増額するのは避ける必要があります。なお、役員賞与はもともと税務上認められていませんので、実際には、この役員賞与部分を含めて役員報酬を決定することで対応できます。役員報酬の金額を変更する場合は、株主総会での決議等が求められますので、注意が必要です。

③黒字が出ている場合の費用計上

起業家の事業が軌道に乗り黒字になると、できるだけ経営にも活かす方法で節税することがよい税金対策になります。たとえば、社長に生命保険をかけて受取人を会社にしておくと、社長が万一の時のリスクヘッジとして、事業継続の資金や遺族への死亡退職金などに活用できるとともに、保険料の一部または全部が費用に計上できます。また、設備を使用して事業をする場合は、黒字が出ている時に思い切って大規模修繕をしたり、滞留在庫を一掃する処分をしたり、回収が困難な債権に貸倒引当金を計上すると財務基盤が強化され、かつ、黒字分を相殺することが可能となります。さらには、過年度の赤字があれば、これを黒字と相殺することで課税所得を圧縮できます。このように、黒字を経営の視点から上手く消すことが、結果として税金対策に有効な方法となります。

銀行は、黒字の起業家が好きです。何故なら、融資する際の要件は問題なく、貸倒れリスクが少なくなるからです。そこで銀行からの融資を考えると、税金対策とのバランスを図ることが求められます。もちろん、赤字がダメというのではなく、赤字も税金対策として有効活用しながら、経営上の対応も適切であることを銀行に説明する必要があります。特に、銀行は貸倒れリスクに敏感に反応しますので、普段から銀行が融資をしやすい状況を起業家自身が先手を取って、作る必要があります。

起業時や起業して一定の時間が経つと多くの企業は、銀行と付き合うことになります。まず大前提ですが、銀行は自分の大切な提携先だと考えるとよいと思います。ただお金を貸してくれる存在ではないということです。多くの企業は、お金を借りる際に、銀行を頼ります。しかし、お金を借りることができた後に、銀行に自ら行く人は減ります。このような人はやはりビジネスの大原則がわかっていないのだと、僕は思っています。ここまで書いてきているように、自分に関わる人、会社はすべて、お客様だと思って接すること、圧倒的に信頼される人にあなたがなることの大切さを書いてきました。お金を借りることができた途端に、銀行には行かないというのは、信頼される人の行動でしょうか?よく銀行の悪口は目にしますよね。業績のよいときには、お金を断ってでも貸してくるものの、そうでないときには、なかなかお金を貸してくれなかったり、場合によっては、貸しはがしのようなことすらしてくることもあります。これは確かに事実なこともあります。そのため銀行との付き合い方は慎重に考える必要があります。それでも、やはりあなた自身は、信頼される人としての行動をとり続けてほしいなと思います。

僕の知り合いは少なくとも、年に2回は、求められていませんが、銀行に足を運んでいます。何をしにいくかというと、もちろん、月次の試算表(売上や支出をまとめたもの)や決算書を持っていきます。そして、会社の現状や、今後やっていこうとしていることについて、事業の展望などをお話しています。

銀行の担当者の方も、すごく好意的な印象を持ってくださいます。また彼らが何を目指しているのか、今後どういうことを具体的にしていくのかを理解してくださいます。その結果、このタイミングでもしかしたら資金がいるんだなとか、業績は足元もそうだし、今後もかなり明るいんだということを印象づけられると、いざというときの融資などがすごくスピーディーにかつ、希望通り通る可能性が高くなると思います。そもそも、多くの経営者が銀行をお金を借りるだけの存在だと思っていますが、決してそうではありません。是非、銀行ともしっかりと信頼関係を築かれてください。

彼らは銀行に行くだけではなく、企画した各種起業のイベントや勉強会に取引先である銀行に来ていただいたりします。銀行にとっての見込みのお客様も多数いますし、銀行に実際に彼らががやっていることをみていただく機会にもなるわけです。その結果、銀行からの彼らの信頼度が上がります。そうすると、銀行から様々なご相談をいただくことができるようにもなりました。(このような形で悩まれているお客様がいますが、ご相談にのっていただくことはできますか?といった形です)このように、取引先をもしっかりと巻き込んでビジネスをできるかというのは、相当エコにして、合理的な、本質的な動きかなと思います。結局は、あなたの言動1つなんですよね。大切なことは。あなたのことは、周りの人が応援したいと思うかどうか。応援したいと思ってもらえるような言動を心がけましょう。

税務調査は、納税者の申告内容が正確なものであるかを確認する調査のことです。通常は、一般調査と言って、帳簿を中心に申告内容が税法の規定通りに処理され、適正であるかどうかを調査します。帳簿調査が中心であり、調査官が必要と判断すれば、営業所や工場などの現地調査も行われます。事前に、税務署から経営者ないし顧問税理士へ調査の旨の連絡が入り、顧問税理士が調査の日時等を調整します。

税務調査は避けて通ることができないため、まずは相手のことを知るべしということで、税務署の調査方針を確認します。国税局では、「調査手続の実施に当たっての基本的な考え方等について(事務運営指針)」を公表しており、基本的な考え方として、以下の事項を記載しています。

・手続の透明性を求められること

・納税者の理解と協力を得て行うものであること

・納税者に対する説明責任を強化すること

従来のように税務署の独自の判断と運用で、税務調査ができず、納税者に対して自発的な納税義務を果たしてもらうために、納税者の協力を受けて法令に規定された調査手続の実施を税務署に義務付けたと言えます。

税務調査は申告内容が税法の規定通りに処理され、適正に処理されているかを確認するものであり、その通りの申告さえしておけば、何も恐れる必要がありません。実際は、この処理で問題ないか法律の狭間にある事案も結構あります。事案の事実関係や税法等に照らした解釈と判断で税務署と見解が異なることもあります。このため、普段から税務署に否認されない経理処理を心掛ける必要があります。

具体的には、以下の経理処理を掲げています。

①経理処理の根拠は確実に残す

日々の事業活動の経理処理の根拠を残す必要があります。案外、その根拠を残していないことが多いのです。対外的な契約書や注文書などは取引先とのやりとりがあるので、ある程度保存していますが、従業員の時間外手当を支払う根拠となる時間外申請書、出張旅費を精算する際の精算書など、内部で作成する資料がなかったりすることがあります。その事実を説明するものがなく説明ができないと、その事実を否定されたりすることがあります。書類1枚を侮ると思わぬところで足元をすくわれるため、注意が必要です。

②迷った時は税務署に照会する

新たな取引や事案があると、どう経理処理したら良いか判断に迷う時があります。その際に、税務上、認められるかどうか不安な時は、税務署に照会する方法があります。その場合のリスクもありますが、事前に照会して確認した方が安心ですし、後で否認されるよりましという考え方をした方が結果として、適切な対応になる方が多いです。

③事業との関連性をしっかり説明する

経理処理の対象となる事案が、事業との関連性を説得力ある説明ができるかです。ある法人の社長がフェラーリを社用車として購入し、事業に使用していた事案について税務調査がありました。税務署は車両の減価償却を否認し取得金額を社長に対する役員賞与として課税しました。これに納得しなかった社長が国税不服審判所に審査請求したところ、個人的な趣味に近いスポーツカーであっても、現実に法人の事業の用に使用した実態があれば、これを認めるという裁決が出ました。

この裁決から、事業に使用した事実があれば、高級車であっても車両の減価償却費は堂々と費用計上できるということです。つまり、事業との関連性をしっかり説明できれば、何ら問題がないということを意味します。

税務調査が入った時の対応は、顧問税理士がいる場合は会計事務所に任せる起業家が大半です。それでも、税務署は起業家にいろいろな角度から質問します。税務調査に経験のない起業家の本音を聞き出すかも知れないからです。このため、顧問税理士と十分な打ち合わせを行い、今回の調査ポイントや問題になりそうな事案について、しっかり説明できるようにしておく必要があります。

住民税(都道府県民、市町村民税を合わせて、「住民税」と呼びます)は、所属税と同じく、前年の1月1日から12月31日までの収入に基づいて計算され課税されます。

会社員であれば、会社が特別徴収義務者(会社から社員へ支払う給与から住民税を控除して支払う義務を負っています)となっていますので、今年の1月31日までに給与支払報告書という書面を社員がお住まいの市町村の住民税担当部署へ送付し、各市町村が送られてきた給与支払報告書に基づいて、住民税額を算出します。今年の5月前後に市町村から計算書が会社に送られ、会社は計算書に基づいて、今年の6月から来年の5月の給与で住民税の年額を今年の6月から来年の5月の給与で100円単位に12分割した金額(割り切れない半端が生じた場合は、調整分として今年の6月分にプラスします)を毎月の給与から天引きする仕組みになっています。

例:年額480,100円の住民税額でしたら、今年の6月のみ40,100円、7月以降は40,000円ずつ給与から天引きされます。

一方個人事業主の場合は、3月15日までに管轄の税務署へ所得税の確定申告を行うことで、

特段、住民税に関する手続きは必要ありません。今年の5月頃、前年の収入に基づいて計算された納付書が手元に届き、年4回で分割して納付(年額を一括納付することも可能)することになります。

ここで注意すべきは、今年の6月以降に支払う住民税は、前年の収入に基づいて計算されたものであるということです。特に今年独立して、独立前は大手企業の会社員で、年収が高めだった方は注意が必要です。会社員だと、毎月の給与から年額の12分の1ずつ天引きされるので、住民税への負担感は比較的少ないかもしれません。

しかし、独立後で事業もこれから立ち上げていくという時期に会社員時代の収入に基づいて計算された住民税額が市町村から送られてくると、愕然とすることも少なくないようです。盲点になりやすいので、住民税納付のために余裕をもった資金繰りを考えておくと良いでしょう。

役員報酬の決め方について調べたい方はこちらから

役員報酬の決め方はどうする?その注意点と税金の抑え方を徹底解説!