源泉徴収票とは?内容から発行方法、年末調整まで詳しく解説!

- 源泉徴収票が必要となるケース

- 源泉徴収票の作成時期(年末調整との関係)

- 源泉徴収票の記載内容と紛失時の再発行

源泉徴収票には、会社員の方の給与や所得税に関係する情報が記載されています。年に一度、源泉徴収票を受け取ったさいにでもよく確認し、ご自身の年収や税金について調べてみましょう。

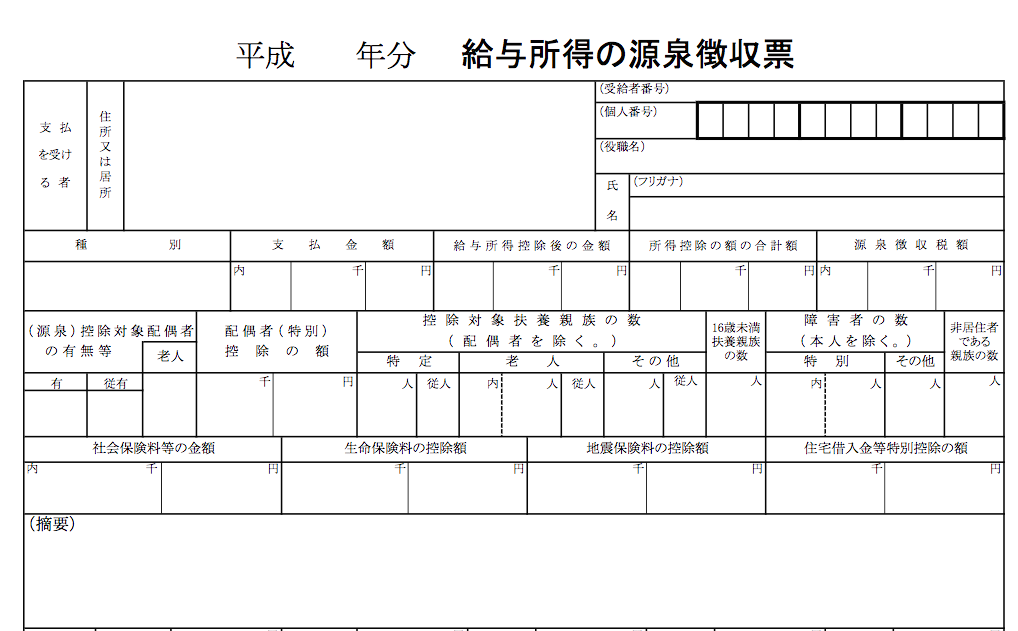

源泉徴収票の住所の下の行、「支払金額」「給与所得控除後の金額」「所得控除の額の合計額」「源泉徴収税額」をそれぞれ見てみましょう。

税金や社会保険料が支払われる前の給与の総額です。一般的に「額面給与」などと呼ばれています。

給与所得の場合、給与全額に所得税が課されるわけではなく、所得の金額に応じた一定金額を差し引いて計算されます。差し引かれる金額は「給与所得控除」といいます。「給与所得控除後の金額」とは、支払金額から給与所得控除を差し引いた金額です。

所得税を計算するさい、「給与所得控除後の金額」から、個別的な事情に応じてさまざまな金額を差し引いて計算されます。源泉徴収票の「支払金額」よりも下の行に具体的な所得控除について記載がありますが、それらの所得控除の合計額が記載されています。

一般的なサラリーマンの場合、その方の家族構成や月収に応じ、法律で定められた一定の金額が毎月の給与から徴収され、会社が税務署に納税しています。これまで述べてきたとおり、この制度が源泉徴収と呼ばれています。「源泉徴収税額」は、会社が本人の代わりに、税務署に納税した金額です。

源泉徴収された金額はあくまで仮に収めたものですので、年末にその方のその年の給与や所得控除の金額が確定したあと、払いすぎていれば税務署から還付されることになり、不足があれば追加で納税(=追徴)しなければなりません。

本来は確定申告によりその作業を行うのですが、副業などをしていない会社員の場合、会社が代わって簡単な確定申告のような手続をすることが法律で義務付けられています。この手続を年末調整といいます。

年末調整後に発行された源泉徴収票には年末調整の結果が反映されていますが、それ以前の源泉徴収票には当然ですが年末調整の結果が反映されていません。

実務上、年末調整をしていない源泉徴収票には「年調未済」という記載をする慣習がありますが、必ずしもその記載があるわけではないので、一見すると年末調整の結果が反映されているかどうかわからないことがあります。

年末調整の結果が反映されている源泉徴収票の場合には「給与所得控除後の金額」「所得控除の額の合計額」の欄に金額が記載されていますが、年末調整の結果が反映されていない源泉徴収票の場合には「給与所得控除後の金額」「所得控除の額の合計額」の欄が空欄となっているので、それらの欄をみることで年末調整の結果を反映しているかどうかを区別することができます。

誰にでもミスが起きてしまうように、すでに発行された源泉徴収票を紛失してしまった!と言う場合は、結構あるのではないでしょうか?また、確定申告をする時に必要だったのに無くしてしまって焦っている!なんて人もいらっしゃる事でしょう。

さらに、場合によっては、源泉徴収票を提出する先が、住宅の購入や、他の物等と重なってしまい、紛失はしていなけれど、もう一枚必要になったと言う場合や、過去二年分の源泉徴収票を求められて、直近の物はあるが、前回の物はどこに行ったかわからない!と言う場合もあるかと思われます。

もしも、このように、源泉徴収票を再度発行して貰わなければならない事態が起きた場合には、再発行をしてもらう事は可能なのでしょうか?

まず答えから申し上げますが、源泉徴収票を再発行して貰う事は可能です。

間違えないようにして頂きたいのは、再発行をしてもらう先は、あくまでも元々無くした源泉徴収票を発行してくれた、勤務先や、退職した先であり、市区町村や税務署等の公的機関での再発行ではありませんので、予め注意しておきましょう!

前途でもお伝えしたように、直近で発行された源泉徴収票だけではなく、その前に発行された源泉徴収票が必要となるケースがあります。

この場合、どのくらいまで遡って再発行をして貰う事ができるのでしょうか?

ここで出てくるのが、「労働基準法」と言う法律です。

この法律によると、給与関係の書類については、最低3年間保管期限と定められています。

ですから、3年分となる源泉徴収票については、再発行して貰えると言う事になります。

ちなみに、再発行のケースであるのが、所得税の還付を受ける場合です。

この場合も過去を遡って確定申告をしなければならない場合があるのですが、所得税の還付については5年分が可能だとされております。

そうなると、労働基準法では3年間の保管となりますから、会社側が3年を経過した後も保管しているのかどうか?と言う点が問題となってまいります。

ですので、この場合においては勤務先、あるいは退職した先に連絡をして、事情を説明してから相談をしてみると良いでしょう。

場合によっては、保管がされており、5年前のものまで再発行してくれると言う可能性もあります。

上記での解説でもあったように、労働基準法においては3年間保管する期限が設けられております。

ですから、再発行をしない!と言うのであれば、会社側の問題とはなるのですが、様々な会社が存在し、場合によっては「もう辞めたんだから再発行はしません」なんて事もあるかもしれませんし、一度発行している物は再発行できないと、断固拒否するケースと言うのは実際にあるのです。

こうなってしまうと、大変困った事態となり、源泉徴収票が無ければ、必要な手続きが取れない場合も出てきます。

「法律なんだから、ちゃんと再発行してくださいよ!」と訴えられる人ばかりであれば良いのですが、それぞれ様々な事情があると思われます。

そこで、どうしても再発行をしてくれなくて困ってしまったと言う場合には、他の方法を取る事ができるので、ご紹介しておきたいと思います。

まず、その年度の1月1日~12月31日までに支払って貰った給与の明細を確認し、その数字を合計する事で、確定申告書を作る事が可能です。

そして、「源泉徴収票の不交付届出書」を税務署へ提出します。

もしもこの時に、合わせる数字が不明だと言う場合には、税務署に事情を説明して教えて貰うようにしましょう。

また、このようなケースは稀かもしれませんが、給与の明細自体を渡されていなかったと言う場合があります。

この場合、実際には「給与明細書交付義務違反」に該当します。

このように、給与明細自体がないと言う場合にも、上記と同様「源泉徴収票の不交付届出書」の中に内容を記載した上で税務署に提出を行いましょう!

また、このような場合ですと、源泉徴収されている所得税の金額も不明ですから、税務署に相談すると共に、どのように対応するかを協議しましょう。

皆さんはフルコミッションと言う言葉をご存知ですか?念のため解説をしておきますが、フルコミッションと言うのは、完全歩合制と言う意味となります。

つまり、その方が行った業務や仕事の成果等により、賃金の支払いが行われると言う給与形態を表しております。

例えば、企業に所属せず、フリーで働くクリエイターや、通信回線の営業、不動産・保険、タクシードライバー等が該当してきます。

ちなみに、これらの勤務形態として契約される名称としては「フルコミッション契約」と呼ばれております。

このフルコミッションの形態でお仕事をされている方の場合、源泉徴収票が発行されないと言うケースがあります。

その理由としては、報酬として支給されていたお金自体が、そもそも給与としての扱いを受けていないと言う場合が考えられます。

フルコミッションで仕事をする場合には、頂くお金としては事業所得に該当してきますので、勿論の事ながら営業等で契約が取れなかった月等は、フルコミッションと言う歩合制の給与ですから、収入としては0円だったと言う場合も考えられます。

更に、別の場合とはなりますが、フルコミッションとして契約をしていなかった場合であっても、源泉徴収票が発行されないと言うケースがあります。

それは、給与として本人は受け取ってはいるのですが、そのお金を支払う側の方が外注費として支払いを行っているケースです。

つまり、支払う側が、「請負業務」として扱っていると言う場合です。

この場合、源泉徴収票ではなく、支払調書のような物が代わりとして渡される場合があるのですが、これも必ず渡さなければならない物ではありません。

このような時には、ご自身で貰った全ての給与分を集計する事で申告する事となります。

ここまでの解説でもお分かりだと思いますが、年末調整をしない場合には、一定の金額を超えた状態で確定申告をしなければならないと言う義務が発生してきます。

また、ご自身は給与だと認識していたとしても、名目が違う場合にも受け取った事には違いありませんので、確定申告義務があるのです。

これらの事に関しては、場合によって給与所得として受ける事ができる最低65万円の控除についても受けられない状態が発生しますので、このような事が起きないよう、働き始める前段階で、契約時にはしっかりと、その部分を確認しておく必要があると言えるでしょう。

いかがでしたでしょうか?

今回は、源泉徴収票における内容から、作成の方法、そして、もしも紛失してしまった場合の再発行と、年末調整を合わせて解説をさせて頂きました。

企業に勤務されてる方等にとっては、年末調整を行うのは毎年の恒例行事のようにも思われるでしょうし、そこまで深く考えて来られなかったと言う方も結構いらっしゃるのではないでしょうか?

しかし、この源泉徴収票や、これらに係る事については、私たちが社会で働く上でも非常に重要な要素を含んでおり、知っていて損はありません。

また、これから起業をされる方や、すでに事業を行っている方にとっても、とても大切な知識となります。

是非これらを参考にして頂き、漏れや間違いがないようにして頂きたいと思います。

◆おすすめ関連記事◆

ースタッフを雇おうと検討している方はぜひ!ー

ー個人事業主から法人化を検討している方はぜひお読みくださいー

「フリーランス、個人事業主必見!「法人成り」で節税対策しよう!