確定申告って何?個人事業主で経理がわからない方必見!

- 収支内訳書をつくろう

- 確定申告書をつくろう

- 今後はどういった対策が必要になるか

ここまで所得税の計算方法の概要をお伝えしてきました。どうでしょう。一言でいうと「難しい」と感じられた方が多いのではないでしょうか。顧問税理士さんがいらっしゃるようであれば、どうってことないんでしょうが、自分でやるとなると大変ですよね。

そんなとき、役に立つのが国税庁のホームページです。

国税庁のホームページを利用すると、計算が難しい項目でも基本的な数値を入力するだけで自動計算してくれるだけでなく、その計算結果もデータとして吐き出してパソコンに保存することができ、次年度以降の申告に役立てることができます。

ホームページでは、確定申告書だけでなく収支内訳書も作成することができます。大変便利な仕組みだと思います。

ちなみに、できあがった申告書類一式の提出方法は以下の3パターンが考えられます。

これらのうち、はじめて確定申告をされる方は、①をおすすめします。仮に間違いがあったとしても税務署職員が手際よくその場で直してくれることが多いからです。

ちなみに、税務署に確定申告書を提出しに行くときには本人確認のためにマイナンバーカードが必要になります。

そもそも、申告書に「個人番号」と12桁の数値を記入する欄がありますが、これがまさにマイナンバーを記載する箇所なのです。

マイナンバーカードをまだ受け取っていない方は急いで市区町村に取りにいきましょう。

一応、通知カード(マイナンバーカードの発行前にペラペラのカードが送られてきたと思います。以下参照。)や住民票(マイナンバーが記載されています。)でも代わりになるのですが、その際は運転免許証などの写真入り身分証明書が必要になりますのでお忘れなく。

通知カードサンプル

| 本章のまとめ

✔収入内訳書から収入と所得金額を申告書へ転記。 ✔「所得控除」をマスターしよう。 ✔税額から直接差し引ける「税額控除」をマスターしよう。 ✔源泉徴収された所得税の記載漏れに留意しよう。 ✔税金の納め方には色々ある。口座引落やクレカ決済で時間稼ぎも。 ✔申告書作成は国税庁のHPを利用。提出は税務署持ち込みで。 ✔ 税務署に行く際は「マイナンバー」がわかる書類を忘れずに。 |

税金を支払わなければならないのに、確定申告を怠るとどうなるのでしょうか。

その代償にそれなりのペナルティを払わなければなりません。

税額を本来納めるべき金額よりも小さく計算した場合には同様に最大15%の過少申告加算税がプラスされます。

また、申告そのものを怠った場合には、本来納めるべき税額にプラスして最大20%の無申告加算税がかかります。

さらに、税務署が極めて悪質だと認めた場合には重加算税といって最大40%の税金が本来納めるべきであった金額にプラスされます。

どうせバレないだろうとタカをくくっていると非常に大きな代償を払うことになります。

ちなみに、かつては税務調査が入りますという連絡があった後、実際に税務調査が入るまでの間に自主的に修正申告をした場合、無申告加算税や過少申告加算税が割り引かれるという制度がありました。

しかし、その制度は平成28年度の確定申告分から廃止になりました。連絡が入る前の自主的な申告だと無申告加算税や過少申告加算税の割引があるのですが、連絡が入ってしまうと割引はアウトということです。

とにかくより正確な計算をできるだけ期限内、たとい期限が過ぎたとしても、できるだけ早期に行うことが必要です。

無申告加算税や過少申告加算税について解説しましたが、これらに加えて納税が遅れた分の利子を払わなければなりません。これを延滞税といって、本来納めるべき税額の最大14.6%(年利ベース)がさらにプラスになります。

とにかく、期限が過ぎてもできるだけ速やかに申告することが大事です。資金に余裕があるようであれば、とりあえずおおよその税額を期限までに払っておいて、期限後1カ月以内に確定申告を行えば少なくとも無申告加算税は課せられません。

また、延滞税に関しても当初の2カ月は年率2.8%で済みますので、何とか2カ月以内に申告・納付したいところです。

どう頑張っても能力的に、あるいは時間的に余裕がないという方は税理士のところに駆け込むということも考えられます。

各種の加算税を払うぐらいだったら、税理士に報酬を払う方が建設的かとも思います。

繁盛している税理士であれば年末ぐらいで期限内の確定申告を締め切っている場合が多いので、期限内申告に対応してくれる税理士を確定申告の開始時期に見つけるのは難しいかもしれませんが、なんとか見つけたいところです。

あるいは、期限後申告に付き合ってくれる税理士を見つけるということも視野に入れるべきだと思います。期限後申告のお手伝いを嫌う税理士も多いのですが、対応してくれる税理士もちゃんと存在しています。

中には全く帳簿をつけていない状態でも、通帳や領収書や請求書の束を持ち込めば確定申告書を作ってくれる税理士もいます。

(確定申告書に署名してくれるかどうかはわかりませんが…)

最善のことができなくとも、出来る限りの努力をすべきかと思います。

| 本章のまとめ

✔申告・納税が遅れると余分に税金を払うことに。 ✔ゴマカシはいつかはバレる。バレたら大変。 ✔ 間に合わなさそうなときでも、できる限りのことはする。 ✔税理士事務所に駆け込んでみることも考える。 |

これまでの解説で確定申告はとにかく難しいという印象をもった方も多いかと思います。また、そもそも帳簿をつけるのが面倒くさいという方も多いかと思います。

税理士の中には、記帳代行といって帳簿をつけるところから引き受けてくれるところもありますが、個人的な見解としては、帳簿はとにかく自力でつけられるようにすべきだと思います。

その上で例えば月1回とか定期的な頻度で記帳内容を点検してもらうのが理想的かと思っています。

やはり自分で帳簿をつけないとタイムリーにお金の出入りを把握できないし、コスト意識が芽生えません。丼勘定でも物凄く儲けている方もごく稀にお見受けしますが、起業したてでいきなりそういう状況になる方はもっと稀かと思います。

最近のクラウド会計(有名なものでは、MFクラウド、Freee、弥生会計オンライン)というWebベースのサービスでは、銀行口座やクレジットカード会社の情報、Amazonでの購入履歴やPOSレジのデータなどと連動して帳簿をつけることができますし、勘定科目をAIで自動学習して勘定科目の入力を省力化する機能もついています。

利用料も月額1,000円に満たない金額からとお財布に優しい料金設定になっていますし、無料のお試し機能もついていたりします。

さらに嬉しいことにエクセルベースで作った現金出納帳のデータを吸い上げてくれたりもします。各種のレポート機能もついていてお金の流れを視覚的に確認できるようになっています。

起業したてのときはとにかく忙しくて帳簿をつけている暇もないかもしれませんが、キャッシュが尽きてしまえばそもそもの事業が続けられなくなってしまいます。そういう意味でもキャッシュの流れをタイムリーに把握することは重要なことです。

税理士に帳簿の点検をお願いするとなると顧問料が発生しますが、顧問料は月額で発生するものと、決算・申告で発生するものの2本立ての料金体系になっているのが一般的です。中には、決算・申告の際に一年分をまとめて税理士に診てもらっている方も相当います。

ちなみに、大きな税理士事務所だと有資格者ではなく、無資格者の職員が担当になることも一般的かと思いますが、能力は資格の有無で一概に決まるとは言えません。良い担当にあたるといいですね。

税理士でもより安全(見方によってはより沢山の税金を払う)な申告を指導する方もいれば、とにかく節税を親身になって考えてくれる税理士もいます。

また、一握りだとは思いますが、経営に役立つアドバイスをしてくれるコンサル能力の高い税理士もいます。

あるいは、職員に一定の営業ノルマを課していて、やたらと保険の加入を勧めてきたり、新規顧客の開拓に精を出して、肝心のあなたへの対応がおざなりになっているような事務所もあるのが現実です。

もちろん、保険も場合によっては必要なものだと思いますが、開業したての皆さんの場合、保険料に回す資金的余裕がない方のほうが多いのではないでしょうか。

税理士選びの決め手は最後は「相性」になるかと思いますが、どうせ自分の懐具合を見られるのであれば信頼できる税理士に頼みたいところですね。

また、まともな税理士であれば年末が近づいてくると確定申告の時期にどの程度の税金が発生しそうかシミュレーションしてくれるので、納税のタイミングになって「キャッシュが足りない!!」という事態を避けることにも貢献してくれるはずです。

顧問料に関しても高い安い色々あると思いますが、どうせ長い付き合いになるのであれば、自分がどれだけ売上をあげれば顧問料を捻出できるかを考え、その売上アップにどのように税理士が貢献してくれるのかで、付き合うべき税理士を考えるべきだと思います。

顧問料が高くても、本業への専念やコンサルティングによる業績アップで回収できればトントンですよね。また、顧問料が高いほど当然ですが税理士もあなたのことを他よりも優先して対応してくれるはずです。

3月15日は確定申告の期限であるとともに、青色申告の承認届出書の締切日です。確定申告は絶対青色申告にすべきです。青色申告にしても、白色申告の場合とやることは基本的に変わりませんが、主に以下のようなメリットが取れます。

①10万円の青色申告所得控除が受けられます。

②専従者給与の控除額の上限が極端に過大と認められる場合を除きなくなります。

③純損失の繰り越しと繰り戻しができます。

この中で一番大きなメリットは③だと思います。冒頭のほうで儲けがでなかった場合、所得は「0」と説明しましたが、青色申告にしていれば「マイナス」の所得、すなわち「損失」を計上して次年度以降に最大3年間繰り越せるのです。

これは何を意味しているかというと、たとえば今年は損失だったとして、翌年事業が軌道に乗って所得が発生したというときに、翌年の所得から今年の損失を差し引けるのです。

具体的な数値例を出して説明すると、例えば、今年は△20の損失が出たとして、翌年+30の所得が発生した場合、+30の所得から△20の損失を差し引けるので最終的に翌年は+10の所得で税額計算ができます。

それに対して白色申告の場合には今年△20の損失が出たとしても所得を「0」として翌年に繰り越すので翌年+30の所得が発生したらそのまま+30の所得をベースに税額計算することになります。

その分多く税金を払わなければならないので損をしているのは明らかですよね。

この他にも、30万円未満の減価償却資産について、取得した年に一度に経費に落とすことができるなどの特典もありますが、開業したてで所得がなかなかプラスにならない時点では、できるだけ経費を後ろ倒しにすることを考えたほうが良いと思います。

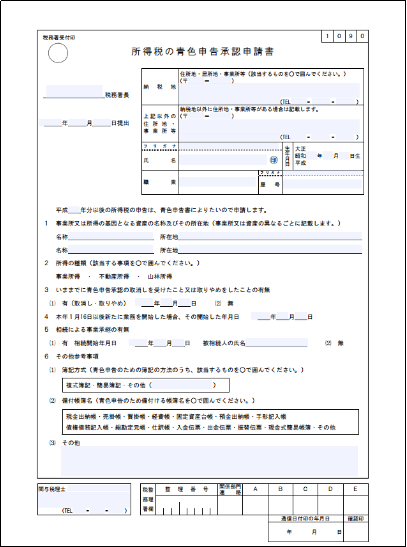

なお、青色申告の承認申請は以下の用紙に記入して提出するだけです。これも、1枚コピーして控えをもらってくることを忘れずに。

青色申告かつ複式簿記で帳簿を付けている場合、青色申告所得控除が65万円にアップします。みなさんのなかには「フクシキボキ」ってなあに?っていう方も多いかと思います。

端的に言えば、税務署に届出する書類として、収支内訳書(青色申告の場合は「損益計算書」と呼びます。)に加えて貸借対照表を添付することになるもの、と理解してもらえればよいかと思います。

サラリーマンを経験していない方であれば、そもそも「タイシャクタイショウヒョウ」ってなあに?って方もいらっしゃるのではないでしょうか。

貸借対照表は12月末時点の財産や借金などの状況を表すもの(正確には「財政状態」といいます。)です。貸借対照表を作るにはどうしても複式簿記の技術が必要不可欠になります。

では、複式簿記を自分で学ぶ必要はあるのでしょうか?

結論から言うと「複式簿記の知識は必要」と私は考えます。

複式簿記の技術を身につけるには、筆者自身が簿記学校の講師をしていた経験からいうと、結局は大原簿記とかTACとかLECなどといった専門学校に通って勉強するのが一番近道ですね。

一応、前述のクラウド会計は複式簿記を理解していない方でも記帳できるように配慮はされていますが、複式簿記が分かっていないと、そもそも何を何のために記録しているのか訳が分からない状態になるかと思います。

一生ものの技術を得ると思って頑張って簿記学校に通ってみるのもいかがでしょうか。

ちなみに、商工会や税務署とかでも無料学習会などを開催していますが、なかなか一朝一夕で身につくものではありません。専門学校に通って問題を解くのが結局は一番の近道だと私は思っています。

ちなみに、日商簿記3級の知識で十分通用します。たまに、変にハマってより上の級を目指す方もいらっしゃいますが、本業に専念されたほうがよいと思います^^。

確定申告が終わってやれやれと思ったら、目の前には帳簿や領収書、請求書の山が出来上がっているかと思います。

確定申告も終わったんだし、もう捨てちゃおうかなと思ったら大間違いです。

法律で一定期間これらの書類を保存する義務が定められているのです。

| 帳簿・書類 | 保存期間 |

| 法定帳簿(収入金額や必要経費を記載した帳簿) | 7年 |

| その他に任意で作った帳簿 | 5年 |

| 書類(領収書や請求書、納品書、送り状、棚卸表など) |

例えば、平成28年に作成した帳簿は、翌年平成29年3月16日から7年間保管します。

帳簿については1冊にまとめ、その他の領収書や請求書などの書類は月ごとにクリップ留めしてクリアフォルダに入れて保存すれば後々税務調査が入ったときなどに即座に対応できるかと思います。

この書類の保存方法は確定申告をするために1年間の帳簿を点検する際にも有効なので日頃から試してみてください。

あと上記には記載していませんが、通帳も忘れず保管しておきましょう。

| 本章のまとめ

帳簿付けは出来るだけ自分で。クラウド会計が便利。 税理士も有効活用しよう。 青色申告の届出を確定申告と一緒にするのを忘れずに。 簿記の知識は最低限つけておいたほうがいい。 領収書や請求書は捨てずに月ごとにクリップして保存しよう。 |

納税は憲法にも定められた国民の三大義務の一つです。逃れることはできません。

むしろ、あなたが事業でお金を稼ぎ、人を雇い、所得をあげて税金を納めることによって、社会にお金が回ってゆき、社会貢献につながっていくものと考え、肯定的に受け止めるべきだと思います。

また、確かに確定申告は大変な作業ですが、一年の自分の通信簿づくりだと思えば前向きな気分が増すのではないでしょうか。

確定申告を機会に昨年を振り返り、今年の計を図ろうではありませんか。

ー個人事業主だけでなく、サラリーマンの傍ら「副業」をされている方も、確定申告が必要な場合もあります!ー

「確定申告」って何?副業している人のやり方、バレるバレない、ポイント徹底解説2017年まとめ

ー副業についてもっと知りたい方!ー

副業で月10万円稼ぎ始めて変わった7つのこと